Չաշխատող վարկերի և դեբիտորական պարտքերի կշիռն աճել է առաջին կիսամյակում

Հայաստանի ֆինանսական համակարգի խոշորագույն մասնակից է բանկային համակարգը, որին բաժին է ընկնում ֆինանսական համակարգի ակտիվների 88.4%-ը: Այս համատեքստում ֆինանսական կայունության գնահատման տեսանկյունից առավելապես կարևորվում են բանկային համակարգի գործունեության ռիսկերի բացահայտումն ու գնահատումը: Ապահովագրական, արժեթղթերի շուկաների և ֆինանսական համակարգի մյուս մասնակիցների մասնաբաժինները նախկինի պես փոքր են, և ֆինանսական համակարգի կայունության վրա նրանց գործունեության ազդեցությունը նշանակալի չէ: Այս մասին նշված է ՀՀ կենտրոնական բանկի հրապարակած «Ֆինանսական կայունության հաշվետվություն (2016թ. առաջին կիսամյակ)» պարբերականում։

Ֆինանսական միջնորդություն, կենտրոնացվածություն

Ըստ ԿԲ հաշվարկների՝ այս տարվա առաջին կիսամյակի ընթացքում վարկային շուկայում, առևտրային բանկերի ակտիվության աճին զուգընթաց, արձանագրվել է բանկային միջնորդության աճ: Վարկեր/ՀՆԱ և ավանդներ/ՀՆԱ ցուցանիշներն աճել են համապատասխանաբար 1.3 և 1.7 տոկոսային կետով և կազմել 41.1% և

36.4%: Իսկ Փողի զանգված/ՀՆԱ ցուցանիշը ավելացել է 1.3 տոկոսային կետով և կազմել 38.4%:

Այս ընթացքում բանկերի ընդհանուր կապիտալն ավելացել է 6.6%-ով, իսկ ընդհանուր ակտիվները մնացել են անփոփոխ: Դրա արդյունքում ընդհանուր կապիտալի և ակտիվների հարաբերակցության ցուցանիշը աճել է 1.0 տոկոսային կետով և կազմել 15.9%։

«Ըստ Հերֆինդալ-Հիրշմանի` ամփոփ ցուցանիշների (ակտիվներ, պարտավորություններ, ընդհանուր կապիտալ) գործակիցների՝ բանկային համակարգի կենտրոնացվածությունը պահպանվել է ցածր մակարդակում, ինչը սահմանափակում է ֆինանսական կայունության վրա կենտրոնացվածության ռիսկի ազդեցության հավանականությունը»,- նշված է ԿԲ պարբերականում:

Վարկային ռիսկ

Ֆինանսական կայունության պահպանման տեսանկյունից բանկային համակարգի վարկային ռիսկն է դիտարկվում որպես կարևորագույն ռիսկ:

2016 թվականի առաջին կիսամյակում բանկային համակարգի կողմից տնտեսությանը տրամադրված վարկերն ավելացել են 3.4%-ով: Վարկային պորտֆելում առավել մեծ մասնաբաժին ունեն սպառողական, արդյունաբերության և առևտրի ոլորտների վարկերը` համապատասխանաբար 20.0%, 18.2% և 17.4%

Չաշխատող վարկերի և դեբիտորական պարտքերի տեսակարար կշիռը (հսկվող, ոչ ստանդարտ և կասկածելի ռիսկային դաս ունեցող) ընդհանուր վարկերում և դեբիտորական պարտքերում կիսամյակի ընթացքում աճել է 1.3 տոկոսային կետով և կազմել 8.7%: Ըստ ռիսկայնության դասերի՝ հսկվող, ոչ ստանդարտ և կասկածելի վարկերի և դեբիտորական պարտքերի տեսակարար կշիռները կազմել են համապատասխանաբար 2.5%, 3.1% և 3.1% (31.12.2015 թ. դրությամբ՝ համապատասխանաբար 3.3%, 2.2% և 1.9%): Վարկային պորտֆելի որակի վատացմանը նպաստել են հատկապես նախորդ տարիներին վարկային պորտֆելի արագատեմպ աճը, ինչպես նաև տնտեսական աճի տեմպերի դանդաղումը:

Այդուհանդերձ, ըստ ԿԲ գնահատականի՝ բանկային համակարգում անվճարունակության խնդիրների ի հայտ գալու հավանականությունը գնահատվում է բավականին ցածր:

Իրացվելիության և շուկայական ռիսկերի վերաբերյալ թեստերը ևս, ըստ ԿԲ-ի, ցույց են տվել, որ բանկային համակարգը կայուն վիճակում է. ռիսկերը գնահատվել են ցածր և ոչ խոցելի։

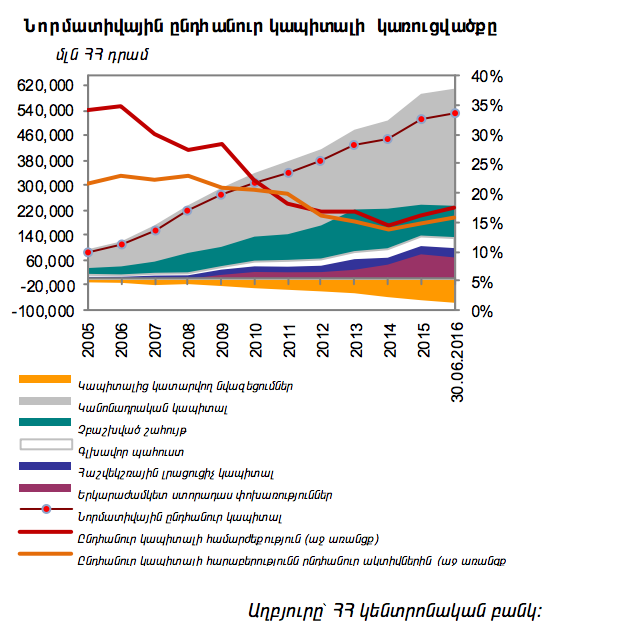

Կապիտալի համարժեքություն և եկամտաբերություն

Կիսամյակի ընթացքում առևտրային բանկերի նորմատիվային ընդհանուր կապիտալը ավելացել է 10.6%-ով և կազմել 524.9 մլրդ դրամ: Ռիսկերը կլանելու ունակության առումով ընդհանուր նորմատիվային կապիտալը բնութագրվում է բարձր որակական կառուցվածքով. հիմնական կապիտալի (CET1) մասնաբաժինը ընդհանուր կապիտալում կազմում է 84.1%:

Ֆինանսական հաշվետվությունների միջազգային ստանդարտների (այսուհետ՝ ՖՀՄՍ) համաձայն՝ 2016 թվականի առաջին կիսամյակի ընթացքում բանկային համակարգի զուտ շահույթը կազմել է 12.3 մլրդ դրամ, որի պարագայում ըստ ակտիվների

(RoA) և ըստ կապիտալի (RoE) շահութաբերության ցուցանիշները (տարեկանացված) կազմել են համապատասխանաբար 0.7% և 4.7% (նախորդ տարվա նույն ժամանակաշրջանում՝ 0.3% և 1.8%):

Իսկ ՀՀ ԿԲ ներկայացվող վերահսկողական հաշվետվությունների համաձայն՝ բանկային համակարգի զուտ շահույթը կազմել է 5.6 մլրդ դրամ, ընդ որում` շահույթով է աշխատել 14 բանկ, իսկ վնասով` 7 բանկ: Այս դեպքում ըստ ակտիվների (RoA) և ըստ կապիտալի (RoE) շահութաբերության ցուցանիշները (տարեկանացված) կազմել են համապատասխանաբար 0.3% և 2.1% (նախորդ տարվա նույն ժամանակաշրջանում՝ -0.5% և -2.9%):

Տեսանյութեր

Տեսանյութեր Լուսանկարներ

Լուսանկարներ

Մեկնաբանել