Հարկային փոփոխություններով առաջացող ռիսկերը

Նիկոլ Փաշինյանը, ստանձնելով Հայաստանի Հանրապետության վարչապետի պաշտոնը, հայտարարեց «տնտեսական հեղափոխություն» իրականացնելու մասին:

Սա ասելով, ինչպես իր ներկայացրածից կարելի է ենթադրել, նա նկատի ունի քաղաքացիների ակտիվ տնտեսական գործունեությունը` զուգորդված պետության կողմից դրա համար նպաստավոր պայմանների ստեղծմամբ: Հարկային օրենսգրքում փոփոխությունները կարծես դիտարկվում է այդ պայմանների ստեղծման առաջին քայլերից մեկը: Կարծես Կառավարությունը փորձում է խթանել տնտեսական ակտիվությունը և քաղաքացիների համար բարեկեցիկ սոցիալ-տնտեսական պայմաններ ստեղծել, այնուամենայնիվ, առաջարկվող փոփոխությունները իրենց հետ բերելու են խնդիրներ, որոնք Կառավարության կողմից խոշոր հաշվով անտեսվում են կամ պատշաճ ուշադրության չեն արժանանում:

Եվ այսպես, Հարկային օրենսգքրի փոփոխությունների հիմնական նպատակներ են հայտարարվել. «Ազգային տնտեսության մրցունակության և ներդրումային գրավչության բարձրացման համար հարկային բեռի վերաբաշխմանն ուղղված փոփոխությունների իրականացումը, ինչպես նաև միկրոձեռնարկատիրության հարկման արտոնյալ համակարգի շարունակական պարզեցումը»:

Սա իրականացնելու համար, Կառավարությունը նախատեսում է հարկային բեռը ուղղակի հարկերից տեղափոխել դեպի սպառման հարկեր (նաև միկրոբիզնեսին հարկային արտոնություններ տալ): Այդ ճանապարհին պլանավորում է աստիճանաբար նվազեցնել եկամտային հարկի դրույքը` սկզբի շրջանում դարձնելով համահարթ 23 %, իսկ մինչև 2023 թվականը հասցնել 20 %-ի (սոցիալական հարկը մինչև այս ժամկետը քաղաքացի և պետություն ներկա 2.5 % և 7.5 % հարաբերակցությունից կվերադառնա 5 % և 5 %-ի, այսինքն քաղաքացին իր եկամտից ներկայի համեմատ 2.5 % ավելի կվճարի): Միաժամանակ, շահութահարկը նախատեսվում է նվազեցնել ներկա 20-ից 18%-ի, իսկ դիվեդենտի հարկը օտարերկրացիների համար` նվազեցնել ներկա 10-ից 5%-ի:

Այս գործողությունների արդյունքում տեղի է ունենալու պետական բյուջեի հարկային եկամուտների նվազեցում և սա կոմպենսացնելու համար նախատեսվում է բարձրացնել ակզիզային հարկերը և նաև սահմանել նորերը:

Ինչպե՞ս է սրանով խորանում սոցիալական անարդարությունը և եկամուտների բևեռվածությունը

Տնտեսագիտությունն ասում է, որ հարկային քաղաքականություն սահմանելիս ընտրություն պետք է կատարվի տնտեսական արդյունավետության և սոցիալական արդարության միջև, իսկ գլխավոր խնդիրը օպտիմալ որոշման կայացման մեջ է: Տնտեսական արդյունավետության տեսանկյունից եկամտային հարկերը համարվում են կարևոր գործոն, քանի որ դրանք ուղղակիորեն ազդում են ֆիզիկական և իրավաբանական անձանց կողմից ներդրումների, խնայողությունների և աշխատանքի շուրջ կայացվելիք որոշումների վրա:

Տեսականորեն համարվում է, որ համահարթ հարկման համակարգը նվազեցնում է հարկային արբիտրաժի կիրառումը և նաև մեծացնում է բարձր որակավորում ունեցող անձանց ներգրավվածությունը աշխատաշուկայում, հատկապես երբ աշխատուժի առաջարկը մեծ էլաստիկություն ունի:

Սա նաև այն բացատրությունն է, որ Կառավարությունը ներկայացնում է, երբ փորձում է հիմնավորել համահարթ եկամտային հարկային դրույք սահմանելու որոշումը, որն ի դեպ իրականացվում է առանց պատշաճ հաշվարկ-հիմնավորումներ հանրությանը ներկայացնելու: Այս հիմնավորումների առնչությամբ նշենք որ, հարկային արբիտրաժի կիրառման հնարավորությունը Հայաստանում հիմնականում անարդյունավետ հարկային վարչարարության արդյունք է, իսկ աշխատուժի առաջարկը ունի շատ ցածր էլաստիկություն, քանի որ որակավորված մասնագետների թիվը, ինչպես գիտենք, բոլոր ոլորտներում շատ փոքր է: Սա նշանակում է, որ վերոնշյալ տնտեսագիտական հիմնավորումը, որ բերվում է համահարթ եկամտային հարկի ներդրման օգտին` մեղմ ասած թույլ է:

Արդյոք ուղղակի հարկերի տոկոսադրույքնե՞րն են ստվերի և հարկային արբիտրաժի իրական պատճառները:

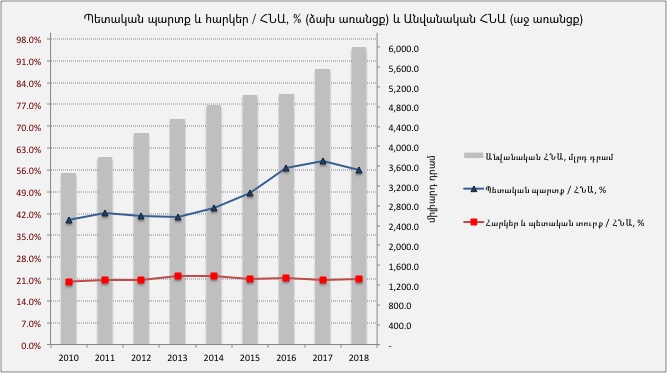

Հայաստանում հարկային վատ վարչարարության խոսուն ցուցանիշ է հարկային եկամուտներ (ներառյալ պետական տուրք) և ՀՆԱ հարաբերակցությունը, որը 2017 և 2018 թվականների համար չի գերազանցել 21 %-ը:

Օրինակ Տնտեսական Համագործակցության և Զարգացման կազմակերպության (ՏՀԶԿ, անգլերեն` OECD) 36 անդամ երկրների համանուն միջին ցուցանիշը 2017 թվականին կազմել է 34.2 %: Իսկ Էստոնիայում, որի հարկային դրույքաչափերը մոտ են Հայաստանում գործողներին, այս ցուցանիշը 2017 թվականին եղել է 33 %:

Հարկային վարչարարության անարդյունավետ լինելու մասին է խոսում նաև սույն թվականի մարտի 7-ին ՀՀ Կառավարության նիստի ընթացքում Ֆինանսների նախարար Ա. Ջանջուղազյանի հետևյալ միտքը. «Մենք գնահատել ենք մեր հարկային եկամուտների պոտենցիալը և ըստ այդ գնահատականների 24 %-ով պակաս եկամուտներ ենք ունեցել անցած տարի, քան այդ մեթոդաբանությամբ գնահատված պոտենցիալն է»:

Սա նշանակում է, որ ըստ Ֆինանսների նախարարի գործող դրույքաչափերով հնարավոր էր ՀՆԱ-ի համեմատ հավաքագրել 26 % հարկային եկամուտներ, այնինչ 2018-ին ինչպես արդեն նշեցինք սա կազմել է ընդամենը 21 %:

Հետևաբար, հարկային արբիտրաժի բացառումը կամ նվազեցումը պետք է նախ և առաջ իրականացվի հարկային վարչարարության լավացմամբ, այլ ոչ թե եկամտային հարկի և շահութահարկի տոկոսադրույքների համահարթեցմամբ:

Ովքե՞ր են սոցիալական անարդարության «զոհերը»

Միաժամանակ, ինչպես վերևում նշեցինք, տնտեսական արդյունավետության նժարի մյուս կողմում սոցիալական արդարությունն է, իսկ այս տեսանկյունից համահարթ հարկը առաջացնում է սոցիալական ուղղահայաց անարդարություն: Դա մեկնաբանվում է հետևյալ կերպ: Երբ ցածր եկամուտ ստացողը և բարձր եկամուտ ստացողը միևնույն տոկոսադրույքով են հարկվում, ապա նրանց գնողունակությունը միևնույն չափով չի տուժում: Գնողունակության տեսանկյունից համահարթ հարկման համակարգը հարվածում է ցածր եկամուտ ստացողներին:

Եվ այսպես. պաշտոնական տվյալների համաձայն՝ շուրջ 400,000 գրանցված աշխատողներ որոնց եկամուտը չի գերազանցում 150,000 դրամը այս համակարգի ներքո սկսելու են ավելի շատ հարկեր վճարել: Քանի որ նրանց եկամուտների մեծության վրա 23 % համահարթ հարկը ազդեցություն չի ունենալու (այսօր էլ նրանք վճարում են 23 %): Իսկ անուղղակի հարկերով, մասնավորապես, ակզիզային հարկերի հաստատուն դրույքաչափերի մեծացմամբ պայմանավորված տեղի է ունենալու գնաճ, որի հետևանքով էլ այս քաղաքացիների գնողունակությունը ընկնելու է: Իսկ հետագայում, նույնիսկ եթե եկամտային հարկի համահարթ դրույքը նվազեցվի 20 %-ի, ապա սոցիալական հարկի քաղաքացու մասնաբաժնի 2.5 % ավելացմամբ և նաև սպառման հարկերի հնարավոր հետագա բարձրացումներով պայմանավորված, այս համակարգը կշարունակի նրանց եկամուտների և գնողունակության վրա բացասական ազդեցություն ունենալ:

Ի լրումն այս 400,000 գրանցված աշխատողների, հարկային բեռը ուղղակի հարկերից անուղղակի հարկերի տեղափոխման պատճառով բացասական ազդեցության տակ են հայտնվելու նաև շուրջ 219,000 հազար գործազուրկներ և գյուղատնտեսության մեջ ներգրավված շուրջ 317,000 քաղաքացիներ:

Այն բոլոր երկրները, որոնք ներդրել են համահարթ եկամտային հարկման համակարգ կիրառում են չհարկվող շեմ և նաև թույլ են տալիս նվազ եկամուտ ունեցող քաղաքացիներին մինչև հարկումը եկամտից որոշակի նվազեցումներ իրականացնել (օրինակ երեխայի կրթության կամ բժշկական ծախսեր): Բացառություն է միայն Վրաստանը, որի համահարթ հարկման համակարգը էլ ավելի է խորացրել եկամուտների բևեռվածությունը (սրա մասին որոշ մանրամասներ բերված են այս զեկույցում): Հայաստանը կարծես որդեգրում է վրացական չհաջողված մոդելը:

Արդյո՞ք Կառավարությունը գիտակցում է, թե ինչպես է դրսևորվում համահարթ եկամտային հարկով առաջացող սոցիալական անարդարությունը:

Վերոնշյալը, այսինքն գնողունակության անհավասար նվազումը, սոցիալական անարդարության գլխավոր դրսևորումն է, որ այս հարկային փոփոխությունները բերելու են իրենց հետ: Սակայն, չգիտես ինչու Կառավարությունը սոցիալական անարդարության մասին սեփական պատկերացումներն ունի: Մասնավորապես, սույն թվականի մարտի 7-ին ՀՀ Կառավարության նիստի ընթացքում անդրադառնալով սոցիալական անարդարությանը՝ վարչապետ Փաշինյանը ասաց հետևյալը. «Սոցիալական արդարության խնդիրը պետք է լուծել գույքահարկի միջոցով»:

Ինչպես արդեն նշեցինք, առաջացող սոցիալական անարդարությունը համահարթ տոկոսադրույքով հարկման արդյունքում` ցածր և բարձր եկամուտներ ունեցողների համար գնողունակության անհավասար չափով նվազումն է: Սա է պատճառը, որ պրոգրեսիվ եկամտային հարկը ավելի արդար է համարվում, քանի որ բարձր եկամուտներ ստացողները հարկվում են ավելի բարձր տոկոսադրույքներով:

Երկրի վարչապետը ո՛չ տնտեսագետ է, ո՛չ ֆինանսիստ և ո՛չ էլ հանրային կառավարման մասնագետ, հետևաբար հարկային համակարգի համատեքստում սոցիալական անարդարության մասին իրականությանը չհամապատասխանող մեկնաբանությունները կարելի է վերագրել գործող մեքենային և դրանում գործող սուբյեկտներին, մասնավորապես՝ հարկաբյուջետային և տնտեսական քաղաքականություն իրականացնող մարմիններին:

Արդյո՞ք պետական կառավարման մեքենան այն աստիճան անորակ և անարդյունավետ է, որ նույնիսկ եկամտային հարկի ուղղահայաց անարդարության մասին պատկերացումներն են թյուր:

Հարկային բեռի տեղափոխումը ուղղակի հարկերից սպառման հարկերի հայկական ձեռնարկություններին մրցակցային առավելություններ կավելացնի՞, թե` ոչ

Արդեն նշեցինք, որ Հարկային օրենսգրքում փոփոխություններ անելու հիմնական նպատակն է տնտեսության մրցունակության և ներդրումային գրավչության բարձրացումը: Հետևաբար անդրադառնանք մրցունակություն բնութագրող գործոններին առնչվող հետևյալ միջազգային վարկանիշային ցուցանիշին:

Համաշխարհային տնտեսական ֆորումի կողմից յուրաքանչյուր տարի հրապարակվող Համաշխարհային մրցունակության զեկույցի 2018 թվականի համարում Հայաստանը մրցունակությամբ 140 երկրների շարքում զբաղեցրել է 70-րդ հորիզոնականը: Այստեղ հաշվարկի հիմքում դրված 98 գործակիցների թվում է «Աշխատուժի հարկման տոկոսադրույք» գործակիցը, որը իր մեջ ներառում է աշխատավարձի հարկերը և սոցիալական ապահովության վճարները: Այս ցուցանիշով Հայաստանը 26 այլ երկրների հետ առաջին տեղում է:

Ստացվում է, որ կառավարությունը փորձում է մրցակցային առավելություն ստեղծել մի գործակցի միջոցով, դա է՝ ցածր եկամտային հարկեր, որի մասով Հայաստանը արդեն ունի առավելագույն մրցակցային առավելություն:

Նշենք նաև հետևյալ օրինակը: Գերմանիան, որն ունի եկամուտների պրոգրեսիվ հարկման համակարգ և ՏՀԶԿ 36 անդամ երկրների շարքում եկամուտների հարկերի մեծությամբ 2-րդն է, մրցունակության ցուցանիշի այս սանդղակում 140 երկրների շարքում զբաղեցնում է 3-րդ տեղը: Գերմանիան մրցունակության «Աշխատուժի հարկման տոկոսադրույք» կոչվող այս գործակցով, 140 երկրների շարքում 97-րդն է: Հիշեցնենք, որ Հայաստանը այս ցուցանիշով առաջինն է:

Սա նշանակում է, որ Կառավարությունը մրցունակության բարձրացման ճիշտ թիրախներ չի ընտրել: Իսկ հաշվի առնելով վերոգրյալը՝ ստացվում է, որ առաջարկվող հարկային այս քաղաքականությամբ Հայաստանին մրցակցային առավելություններ տալու հավանականությունը մոտ է զրոյի:

Ի՞նչ ազդեցություն են ունենալու հարկային այս փոփոխությունները պետական բյուջեի եկամուտների և ընդհանրապես ֆիսկալ կայունության վրա

Սույն թվականի մարտի 7-ին ՀՀ Կառավարության նիստի ընթացքում, անդրադառնալով Հարկային օրենսգրքի փոփոխությունների ազդեցությանը պետական բյուջեի հարկային եկամուտների վրա ՀՀ ֆինանսների նախարարը հայտարարեց.

«13 միլիարդ դրամի բաց ենք ունենալու: Իսկ հաջորդ տարիներին կարող է ավելի շատ լինել»:

Ո՞րն է հարկային այս փոփոխություններով առաջացող ֆիսկալ կայունության ռիսկը:

Վերջին տարիներին հարկային եկամուտներ ՀՆԱ հարաբերակցությունը չի աճել, սակայն պետական պարտք ՀՆԱ հարաբերակցությունը մեծ տեմպերով աճում է (տես Գծապատկեր #1): 2018 թվականին պետական պարտքի աճի տեմպը նվազել է, և սա պայմանավորված է պարտքի հաշվին իրականացվող ծրագրերի դանդաղեցմամբ, որին անդրադարձել էինք մեր նախորդ հոդվածներից մեկում: Ինչը նշանակում է, որ պարտքի աճի տեմպը հաջորդ տարիներին հավանաբար կավելանա: Այս միտումները պետական բյուջեի եկամուտների վրա բացասաբար են անդրադառնում, քանի որ պարտքի սպասարկման բեռը ավելի մեծ տեմպով է աճում, քան հարկային եկամուտները:

Գծապատկերը՝ Հովհաննես Ավետիսյանի

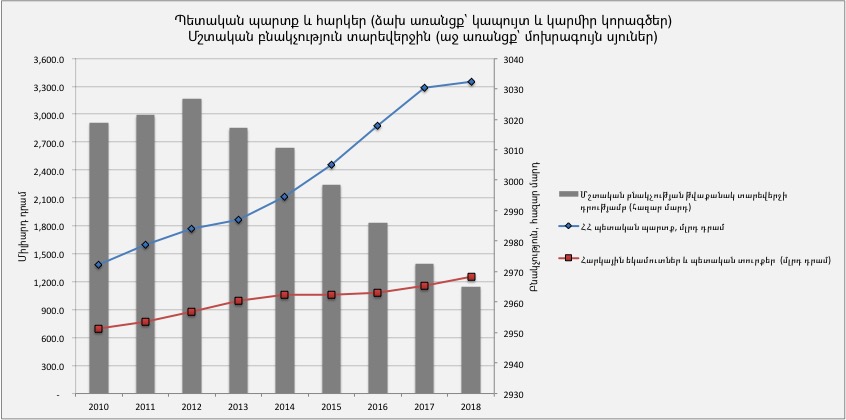

Այս բացասական միտումները և ֆիսկալ կայունության ռիսկը էլ ավելի են սրվում, երբ հարկային եկամուտները և պետական պարտքը դիտարկում ենք մշտական բնակչության շարունակվող նվազման ֆոնի վրա (տես Գծապատկեր #2): Սա ցույց է տալիս, որ հարկային բազան բնութագրող հիմնական ցուցանիշը` բնակչության թիվը, նվազում է: Սա հանգեցնելու է ավելի փոքր տնտեսության և հետևաբար ավելի քիչ սպառման: Ուստի հարկային բեռի տեղափոխումը սպառման հարկերի վրա հնարավոր է, որ չկոմպենսացնի ուղղակի հարկերից ակնկալվող եկամտային կորուստները (պայմանավորված ուղղակի հարկերի դրույքների նվազմամբ):

Հետևաբար տնտեսական աճի միակ և գլխավոր նախադրյալը, արտադրողականության խթանումն ու աճն է, ինչը նաև մրցակցային առավելություններ կտա հայ արտադրողին: Իսկ սրա միջամտությունը հարկային դրույքների միջոցով չի իրականացվում: Սա պահանջում է այլ բովանդակային միջամտություն: Սրանցից են տեխնիկական և միջին մասնագիտական կրթության որակի բարձրացմանը ուղղված ծրագրերը:

Գծապատկերը՝ Հովհաննես Ավետիսյանի

Այսպիսով, հարկային այս փոփոխությունները իրենց հետևից բերում են բազմաթիվ ռիսկեր, որոնց պատասխանները Կառավարությունը չի տալիս:

Այս փոփոխությունները, հնարավոր է, մեծացնեն սոցիալական անարդարությունը և քաղաքացիների եկամուտների միջև բևեռվածությունը` չնպաստելով մրցակցային առավելությունների ավելացմանը: Միևնույն ժամանակ, սրանք բերելու են ֆիսկալ կայունության խաթարման և ֆինանսական կառավարման համակարգում առկա ռիսկերի խորացման:

Պետք է փաստել նաև, որ Հարկային օրենսգքրի փոփոխությունների արդյունքում սոցիալ-տնտեսական և ֆինանսական ազդեցության որևէ գնահատական, ինչպես նաև տնտեսական քաղաքականության որևէ փաստաթուղթ և առավել ևս երկրի զարգացման ռազմավարական որևէ ծրագիր Կառավարության կողմից առ այսօր չի հրապարակվել:

Հովհաննես Ավետիսյանը հանրային ֆինանսների կառավարման փորձագետ է

Տեսանյութեր

Տեսանյութեր Լուսանկարներ

Լուսանկարներ

Մեկնաբանել